鲜花( 61)  鸡蛋( 0)

|

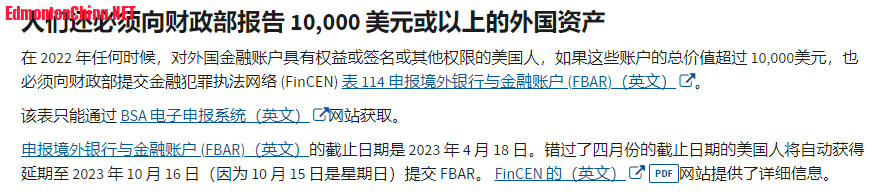

在美国IRS官方网站上有一段很明确的表述,对于美国公民来说,海外收入和资产也要上报国税局。9 X9 a* o3 M* \

$ c) @4 Y" I+ L

8 Y1 W: ]& q" r% |( {1 K" X+ [5 |! o9 }. L: M4 X

不过很多华人总是忽略这一点。7 R* V$ B4 T8 t; r4 u1 A8 ^

. C- _1 e2 H6 O, J2 u3 L8 p

近日,旧金山湾区华人男子黄春生(音译,Chunsheng “Jay” Huang)就因伪造报税表,拒绝申报海外收入被联邦大陪审团起诉。; M' b2 y P9 g3 q7 v$ L

* X3 {, x7 Q5 v& ~+ Y3 e% _

联邦检察官称,现年67岁的黄春生因涉嫌未披露国外银行帐户而被大陪审团起诉,指控他伪造报税表并未公开他在中国的银行帐户。

( G7 M+ K" d9 \0 w {' R: H/ w3 N

, S# g5 N- \9 {- R2 j据悉,已经加入美国国籍的黄,在美国工作和生活期间也曾为中国的公司工作。

% W( L5 B: ]5 _) v" R9 S2 Z

6 O& h7 \1 z% ~5 u( u6 Q' v( t7 _起诉书于2022年11月1日确定,但直到上周才解封,指控黄为中国公司工作了六年,同时还在加州当地密尔比达的一家公司工作。

; { h4 ^8 H% M) A; p0 u" D8 `9 X' [ U8 k- D

起诉书称,为了不让这笔收入曝光,黄使用其弟媳名下的银行(Industrial and Commercial Bank of China)帐户从两家中国公司收受款项。+ k$ f% B) G$ T( N' u4 b/ l

$ m+ e/ g! \& [0 s% e

起诉书还写道,他在2016年至2020年的纳税申报中没有披露这笔收入。在此期间,他也没有向美国财政部和其他必要机构报告这笔收入。

. |% ~! o8 M) T$ q# r8 q/ M; i- X8 y0 T: _, ?% G7 c

黄被正式指控两项罪名,一项是制作和签署虚假报税表,另一项是未提交外国银行和金融帐户报告。如果两项罪名成立,黄将面临最高合13年的监禁和超过75万元的罚款。+ e- g' B2 e: G+ s8 w6 @

% S/ s- P# U- U$ z( Q( K$ \

1 V3 m A% s* d( ?8 j6 K* s5 g" z% @, C" S% G* g3 ]* e

披露海外资产情况、申报国际信息报表,大部分美国华人都知道,但几乎每个人都抱着侥幸心理,瞒报或虚报。这是因为防止逃税的《银行保密法》自实施以来,美国税务局一直是“雷声大,雨点小”,并未对违法者采取实质性行动。

$ B2 u; \6 z- `6 g

3 E- P7 c5 g$ h+ q) M8 E) c但是,现在越来越多的案例证明,国税局对隐瞒海外银行和金融资产信息的报税人动真格了!+ Q! D" [0 K" u* U3 Y: p+ p5 H

3 b9 `5 q6 m& }/ C- {9 n

此前也有华人因为不报海外收入被起诉。

5 z4 _. [( z% T& p2 E. r5 k0 Y; ]; M( o( x* n J! U

案例一:2019年7月8日,住在北卡夏洛特市的59岁中国公民Lili,出现在联邦法庭并认罪。; F+ `" @! y5 Y4 p; E, o' N. Y" k! h

% C2 `. e0 l$ q1 n* _- L她持有美国绿卡,承认在中国境内拥有超过1万美元的金融账户,且故意未申报“海外银行和金融账户申报表” (FBAR, 俗称“肥爸条款”),并因此遭到联邦起诉。3 t, e# n& b, {' F2 O0 f; n

! R* v& q* X# L. i' e* G2022年11月,一名拥有美国国籍现居上海的华人陈先生,因为隐瞒未报中国境内的金融账户,被美国政府处以1,600万的罚款。

; i: l3 ?- R* _1 O) t9 f ?8 S) p" @5 d* h% ^! D

陈先生属于故意向财政部隐瞒申报FBAR,并向其2010年的隐瞒行为开出了2,114,505美元的罚单(后面陈一直未缴纳罚款,截至2022年11月9日,罚款、利息和滞纳金总计达2,258,567.86美元)。

6 r7 p: @6 [/ a

3 ^0 v' f0 F. p7 N W6 B很多人会问美国是怎么发现他们的海外收入和资产的?

( [9 D, D! v/ u# H% f% P" Y k' n/ e' A& C+ U0 w

美国是全球征税的国家,特别是2014年7月正式执行“肥咖条款”后,除各国金融机构如实向国税局报告美国人的海外资产外,国税局有特别培训的查税员,加紧从海外资产申报中,运用各种手段分析追踪隐藏的海外收入,以达到执行“肥咖条款”增加税收的要求。1 j2 n) p9 D: n. M

- X* Z# r. c: c6 ]4 s" k

从2020年1月1日开始,FATCA(“肥咖条款”)3年的宽限期也结束了,如果海外金融机构不主动披露以上信息,美国税务局可能会对其来源于美国的所有收入征收30%的预缴税;而金融机构方面,只要你的账户有以下所列出的“美国身份标识”,则必须提供美国报税人识别号(TIN),否则将被销户。

0 f0 m: `! c( N8 \' a' P8 o* l( g8 X6 R: T) e

一旦美国税务局掌握了报税人识别号,那么美国公民和税务居民的海外资产信息便无处可藏!! U& p) C d" E1 A

3 `5 X) ?0 ~+ T# M- Z4 ?, e, p- A) T华人不用担心海外收入报税。" _( D6 e0 M- _, e$ ]7 l$ x

7 H$ L' x& \4 E% m. @, i1 y0 d) u

虽然一说的报税,大家心里想的都是割肉,但事实上海外收入和资产对于多数人都没有影响,

& }3 D; f ? N% x

! q- ?) s- i1 R& e3 g美国人的海外收入包括挣的收入(Earned Income)和非挣的收入(Unearned Income),前者主要是工资奖金小费等,后者主要是利息、股息、资本利得、租金、退休金、特许权使用费(Royalties)等。 ! P6 T9 ^. \4 i9 K, x9 N8 ~

0 H6 T. L- ^/ z: w; }8 W, j9 P居住在美国的华人的海外收入主要是非挣的收入,是不用到海外就获得的被动收入,按普通美国人一样,将海外收入与美国收入加在一起报税,并没有专门的海外收入税表,也就是在个人税B表报利息股息,在D表报资本利得,在E表报租金和特许权使用费,在16行报退休金。所有收入加在一起就是总收入,按累进税率纳税。

4 z: n9 G3 s2 U/ u) E8 R! v1 I- K) r' m0 V, I$ W

如果这些海外收入已在与美国有税务互惠协议的外国纳税,可用外国纳税的外国所得税信用(ForeignTax Credit)扣除美国税,也就是每一元外国纳税可扣除一元美国税,避免双重课税。只在外国免税或低税时补美国税的差额。8 s5 L9 P- H( C! D0 q" _

2 A1 C, w+ f* J6 |$ T如果是简单的海外收入信息,您可以自行处理,如果过于复杂,也请联系专业的会计师进行处理。

. F+ ~2 t& a0 l" d+ P. r! q, U/ Y& C

总之,除非是超级富豪,大多数华人由于海外资产申报增加的收入纳税并不大,没有必要冒被罚款甚至犯法的风险隐瞒海外收入。 |

|